A cura di SIMEI

Distribuito agli operatori

In occasione del 23.mo Simei

24-28 novembre 2009

www.simei.it

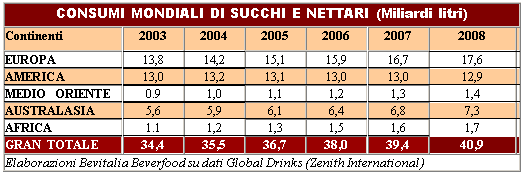

SOMMARIO: Succhi e nettari pre-confezionati nascono sostanzialmente nel dopoguerra, nell’ambito del mondo agricolo come tentativo di collocare in modo diverso gli esuberi di produzione della frutta non assorbili dal mercato. Non a caso i primi produttori erano quasi tutte aziende provenienti dal settore conserviero. Successivamente, l’avvento dell’industria dei concentrati da una parte e della tecnologia del confezionamento in asettico a lunga conservazione dall’altro, ha visto entrare nel settore numerosi produttori di latte in grado di sfruttare i propri impianti di confezionamento UHT del latte anche per i succhi. Ma è nel momento in cui i succhi e i nettari conquistano la piena legittimità come bevande, in competizione con le altre bevande analcoliche, che entrano nel settore anche i grandi competitori dei soft drink. Attualmente il consumo mondiale di succhi e nettari viene stimato intorno ai 41 miliardi di litri, corrispondenti ad un consumo pro- capite di poco più di 6 litri/anno PRODUZIONE E CONSUMI MONDIALI

I CONSUMI NELLE VARIE AREE GEOGRAFICHE

QUADRO COMPETITIVO INTERNAZIONALE

I MERCATI EUROPEI

Rif. Temporale: Novembre 2009

PRODUZIONE E CONSUMI MONDIALI

I succhi, in quanto bevande più ricche, sono mediamente più costosi delle semplici bibite e questo, unitamente a un minore supporto promo-comunicazionale (rispetto alle super pubblicizzate bibite gassate), determina una dimensione del mercato molto più contenuta. Secondo i dati di Global Drinks (Zenith International) la produzione e il consumo mondiale di succhi e nettari sono valutabili per il 2008 in circa 41 miliardi di litri, corrispondente a un pro-capite di poco più di 6 litri/anno. Negli ultimi anni il comparto si è sviluppato a tassi medi intorno al 3% annuo.

Come noto i succhi sono bevande al 100% di frutta senza zuccheri aggiunti, mentre i nettari sono bevande che contengono almeno il 25% di frutta con aggiunta di zuccheri, I succhi interi rappresentano la parte preponderante dei consumi (in primis arancia e mela), mentre in molti paesi dell’Est Europa, ma anche in Italia, sono più popolari i nettari. Il comparto nettari sembra comunque mostrare un trend di crescita migliore rispetto a quello dei succhi interi. All’interno del comparto succhi si sono sviluppati negli anni recenti i cosiddetti succhi freschi, ottenuti dalla spremitura immediata dei frutti ovvero da succhi congelati, senza far uso di concentrati. A parte vengono poi considerati i succhi e nettari biologici, a base di frutta e zuccheri provenienti da coltivazioni biologiche, che al momento rappresentano, però, solo una nicchia di mercato, per quanto in crescita.

Come noto i succhi sono bevande al 100% di frutta senza zuccheri aggiunti, mentre i nettari sono bevande che contengono almeno il 25% di frutta con aggiunta di zuccheri, I succhi interi rappresentano la parte preponderante dei consumi (in primis arancia e mela), mentre in molti paesi dell’Est Europa, ma anche in Italia, sono più popolari i nettari. Il comparto nettari sembra comunque mostrare un trend di crescita migliore rispetto a quello dei succhi interi. All’interno del comparto succhi si sono sviluppati negli anni recenti i cosiddetti succhi freschi, ottenuti dalla spremitura immediata dei frutti ovvero da succhi congelati, senza far uso di concentrati. A parte vengono poi considerati i succhi e nettari biologici, a base di frutta e zuccheri provenienti da coltivazioni biologiche, che al momento rappresentano, però, solo una nicchia di mercato, per quanto in crescita.

Più recentemente sono state sviluppate altre bevande fruttuose naturali con un contenuto inferiore al 25% di frutta (juice drink – bibite naturali a succo) che però alcuni istituti di ricerca internazionale tendono a considerare separatamente, all’interno della più ampia categoria delle bibite naturali. Queste bevande naturali a base frutta esprimono un consumo mondiale intorno ai 15 miliardi di litri, pari a un pro-capite di poco più di 2 litri/anno e, indubbiamente, hanno rubato spazio ai tradizionali succhi e nettari aventi un più alto contenuto di frutta. Tutte le tipologie di base delle bevande fruttuose possono a loro volta comprendere delle specialità funzionali (cioè arricchite con vitamine, sali, fibre ecc.), che stanno registrando una buona affermazione di consumo in tutti i principali mercati regionali.

Altro segmento emergente è quello degli “smoothies” (frullati), bevande a base di frutta centrifugata con una caratteristica consistenza e morbidezza, grazie alla presenza di purea e pasta di frutta, talvolta in combinazione con latte o yogurt. Queste bevande rappresentano ormai quote significative del settore bevande alla frutta nei mercati nord-americani e hanno avuto un buon successo anche su diversi mercati nazionali europei.

I CONSUMI NELLE VARIE AREE GEOGRAFICHE

La ripartizione geografica dei consumi evidenzia un netto distacco di consumi tra le aree più ricche e quelle più povere, con un’evidente correlazione tra reddito disponibile e consumi. Le aree geografiche opulente (Nord America ed Europa Occidentale), pur rappresentando solo l’11% del totale popolazione, assorbono oltre la metà dei consumi mondiali di succhi e nettari, con valori pro capite notevolmente più alti rispetto alle aree del Terzo mondo che, tuttavia, sono quelle con potenziali di crescita maggiori. La differenziazione dei consumi pro-capite non dipende solo dai diversi livelli di reddito disponibile ma anche da specifiche abitudini di consumo, da verificare in correlazione con il consumo di frutta fresca. In fondo assumere succhi e nettari è un modo diverso di consumare frutta.

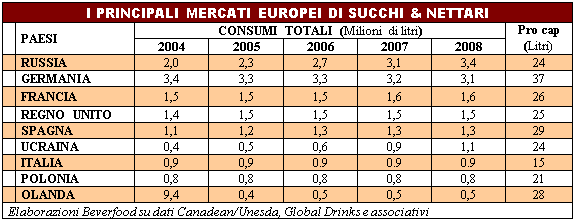

A livello planetario emergono cinque grandi mercati nazionali che da soli assorbono quasi la metà dell’intero consumo mondiale di succhi e nettari:

1- Usa: 8,4 miliardi di litri, pari a un pro-capite di 28 litri/anno:

2- Russia: 3,4 miliardi di litri, pari a un pro-capite di 24 litri/anno:

3- Germania: 3,1 miliardi di litri, pari a un pro-capite di 37 litri/anno:

4- Cina: 2,2 miliardi di litri, pari a un pro-capite di circa 2 litri/anno:

5- Giappone: 1,7 miliardi di litri, pari a un pro-capite di 13 litri/anno:

Il record nei consumi pro-capite è detenuto dai tedeschi (oltre 37 litri/anno di succhi & nettari), seguiti dai canadesi (34 litri/anno). Da sottolineare l’ottimo livello dei consumi pro-capite raggiunto in Russia, in linea con la media dei consumi pro-capite dell’Europa Occidentale. In Europa, oltre a Russia e Germania, emergono altri 7 mercati nazionali con volumi complessivi superiori ai 500 milioni di litri annui consumati. L’insieme di questi primi 9 mercati nazionali rappresenta oltre i 4/5 del totale consumi europei. In questa classica l’Italia segnala il più basso livello di consumo pro-capite (15 litri). Nell’Europa dell’Est le vendite mostrano un trend più positivo rispetto a quello dei paesi europei occidentali.

QUADRO COMPETITIVO INTERNAZIONALE

Il settore dei succhi e bevande base frutta presenta ancora oggi una situazione di grande dispersione produttiva. Comunque l’inserimento nel settore delle grandi compagnie del beverage analcolico e lo sviluppo internazionale di alcuni grandi gruppi di origine agro-industriale ha innescato anche in questo settore un certo processo di concentrazione Tra le compagnie che hanno approcciato il mercato dei succhi in chiave globale, troviamo le due multinazionali americane Coca-Cola e Pepsico, con quote globali però molto più basse rispetto a quelle detenute nel settore delle bibite carbonate. Le due compagnie assorbono circa il 20% del totale mercato mondiale.

THE COCA-COLA COMPANY: è la più grande compagnia di bevande al mondo con un giro d’affari 2008 di 32 miliardi di USD. Il gruppo è presente in oltre 200 nazioni, dove opera con 400 marchi. L’entrata nel settore bevande frutta risale al 1960, quando la compagnia di Atlanta acquisì Minute Maid, marchio leader nei succhi di arancia negli Usa, sviluppato poi a livello internazionale per tutto il settore delle bevande a base frutta. Nel 1992 Coca-Cola ha allargato la sua presenza nel settore lanciando Fruitopia. Il gruppo ha inoltre messo a segno varie acquisizioni nel settore in diversi altri paesi del mondo. In Europa l’operazione più importante è stata l’acquisizione nel 2005 del gruppo Multon, il secondo più grande produttore di succhi sul mercato russo. Il gruppo è stato acquistato in collaborazione con l’imbottigliatore europeo Coca-Cola HBC di Atene. Sempre in collaborazione con l’imbottigliatore ellenico, il gruppo Coca-Cola ha portato a termine nel corso 2006 l’acquisizione in Serbia della Fresh &Co. Va anche ricordato che Coca-Cola HBC è leader sul mercato greco dei succhi con il marchio Amita che la compagnia greca vuole ora estendere su altri mercati europei (in Italia è già sbarcato nel 2008). Nel corso del 2008 ha inoltre messo a segno l’acquisizione di Jugos Del Valle, uno dei principali produttori di succhi in America Latina, portata a termine assieme al proprio imbottigliatore Coca-Cola FEMSA. In Gran Bretagna invece è stata assunta una importante partecipazione nella Innocent Drinks, noto produttore britannico specializzato nella produzione di juices smoothies ecologici. La multinazionale americana aveva anche progettato l’acquisizione del gruppo Huiyuan, leader nel settore dei succhi in Cina, ma le autorità cinesi hanno bocciato l’operazione in virtù della legge anti-monopolio. A livello mondiale si stima che Coca-Cola abbia ormai raggiunto una quota di mercato a valore intorno al 12% del mercato mondiale.

PEPSICO: è leader mondiale nel settore degli snack e delle bevande analcoliche, con oltre 43 miliardi di $ di fatturato nel 2008, di cui oltre 1/3 di bevande. In questo settore è il secondo più grande gruppo internazionale e opera sui vari mercati del bere analcolico, innanzitutto nel campo delle bibite gassate, dove storicamente ha rivaleggiato con il gruppo Coca-Cola. E’ entrato a pieno titolo nel settore delle bevande frutta nel 1998 con l’acquisizione di Tropicana, uno dei più prestigiosi marchi internazionali nel campo delle spremute e succhi di frutta, con un posizionamento premium dei suoi prodotti. I succhi Tropicana sono presenti anche in molti mercati europei, dove il marchio ha conquistato la leadership nel comparto dei succhi freschi (non da concentrato). In Europa Tropicana-Pepsico è presente anche con altri marchi associati di succhi quali Dole, Fruvita, Looza… Negli ultimi anni il gruppo ha notevolmente rafforzato le sue posizioni, grazie a importanti acquisizioni aziendali nel settore. Nel corso del 2005 è stata porta a termine l’acquisizione dell’azienda tedesca Punica Getranke, importante produttore di succhi e bevande frutta che in precedenza apparteneva alla Sunny Delight Beverages Co. Negli Usa è stata portata a termine l’acquisizione della Naked Juice, società californiana specializzata nella produzione di succhi di frutta 100% e di juice smooths. Nel corso del 2007 la multinazionale ha inoltre acquisito Sandora, produttore leader di succhi operante sul mercato ucraino. Ma l’operazione più importante è stata la recente acquisizione di Lebedyansky, il sesto maggiore produttore al mondo di succhi e il più grande produttore in Russia, con una quota valutata intorno al 30% del mercato russo. Il gruppo Pepsico è ora accreditato di una quota a valore di oltre l’8% sul mercato mondiale dei succhi e bevande frutta.

Con oltre 900 milioni di euro di fatturato netto e vendite per circa 1,1 miliardi di litri, il gruppo tedesco ECKES-GRANINI è leader in Europa nel settore succhi e bevande frutta, con una quota dichiarata del 12% sul totale continentale. La società dispone di 14 società operanti nei vari mercati. I mercati nazionali con i più alti fatturati sono: Germania e Francia, seguiti da Spagna e Finlandia. I principali marchi sono: Granini (28% del totale vendite), Hohes C (23% del totale volumi) e il francese Joker (19% ), oltre a Sió (Ungheria), Marli (Finlandia), Yo e Susi (Austria). Il Gruppo sta intensificando i suoi sforzi per sviluppare nuovi segmenti di consumo; questi comprendono la costruzione di una più forte presenza nelle bevande di frutta rinfrescanti

Il consorzio emiliano CONSERVE ITALIA è il più grande gruppo cooperativo italiano ed europeo operante nel settore delle conserve vegetali e delle bevande alla frutta. Il gruppo si è ulteriormente rafforzato con l’acquisizione della ex Cirio. Il fatturato globale a livello di gruppo supera ormai il miliardo di euro. Nei 14 stabilimenti del Gruppo vengono trasformate complessivamente un milione di tonnellate di prodotti. I prodotti finiti vengono commercializzati per circa il 60% in Italia e per il restante 40% negli altri paesi europei (soprattutto in Francia, Spagna, Germania e Regno Unito, dove il gruppo opera con delle proprie controllate). Le vendite di succhi e bevande a base frutta coprono oltre il 50% del fatturato. Il gruppo è il primo produttore di succhi e bevande di frutta sia in Italia (dove è leader con i marchi Yoga, Derby e Valfrutta), sia in Spagna (dove primeggia con il marchio Juver).

In Austria il principale produttore di succhi e bevande frutta è la RAUCH, nata nel 1902 come impresa familiare nel campo della produzione di sidro e convertitasi nel 1932 alla produzione del succo di mela. A partire dagli anni ’60 la società ha subito una forte accelerazione nella crescita attraverso l’espansione della base produttiva a tutti i comparti della frutta da bere e attraverso l’espansione territoriale in altri mercati europei. Nel 2008 il giro d’affari complessivo del gruppo è stato di oltre 700 milioni di euro, di cui il 50% realizzato fuori dell’Austria. L’altro grande produttore austriaco di succhi di frutta è la PFANNER che nel 2008 ha sviluppato un fatturato specifico di 228 milioni di euro.

In Spagna il gruppo LECHE PASCUAL, con capitale familiare al 100%, è uno delle più importanti conglomerate alimentari operanti nella penisola iberica. La sua attività è articolata su diversi settori: latte confezionato e altri derivati del latte, succhi di frutta, acque minerali e altri soft drink, cereali per la prima colazione e pet-food, per un giro d’affari totale di oltre 1,2 miliardi di euro e vendite di succhi e bevande frutta per oltre 200 milioni di litri. In materia di bevande a base frutta occupa una posizione di leadership in Spagna, ma nel corso del 2007 ha avviato la sua espansione anche fuori dei confini spagnoli, con l’acquisizione dell’azienda francese Cidou, specializzata nella produzione di succhi di frutta.

Nei Paesi dell’Europa dell’Est si sono affermate importanti realtà produttive di cui alcune stanno ora assumendo la connotazione di gruppi pluri-nazionali. Va ricordato soprattutto il gruppo polacco MASPEX WADOWICE, diventato leader nel mercato dei succhi di frutta e nettari oltre che in Polonia, anche nella Repubblica Ceca e Slovacchia, oltre ad avere conquistato posizioni di rilievo anche sui mercati dell’Ungheria, Russia, Romania, Bulgaria e Ucraina. Il gruppo fattura oltre 700 milioni di dollari Usa e opera nel settore frutta da bere con i marchi Tymbark e Kubus. In Russia, come già segnalato, i primi due gruppi produttori Lebedyansky e Multon, sono ora sotto il controllo rispettivamente di Pepsico e Coca-Cola

Tra i principali competitor europei vanno poi ricordati alcuni grandi produttori di succhi e bevande frutta che hanno sviluppato il proprio core business nell’ambito delle produzioni di private label per i gruppi e le catene della distribuzione organizzata. Questo comparto è molto sviluppato sul continente europeo e assorbe ora un quarto circa del totale volumi realizzati nel continente. Il competitor europeo che primeggia in quest’ambito è il gruppo anglo-tedesco GERBER-EMIG GROUP con unità produttive in Gran Bretagna, Germania e Polonia, in grado di assicurare rifornimenti in 30 diversi paesi europei e con un livello complessivo di produzione che dovrebbe ormai superare il miliardo di litri annui. Sempre in quest’ambito vanno ricordati altri due grandi produttori tedeschi: la STUTE NAHRUNGSMITTELWERKE e il gruppo RIHA- WESERGOLD, con unità produttive anche in Svizzera e Spagna e un giro d’affari annuo di oltre 600 milioni di euro. Va infine segnalato il gruppo paneuropeo REFRESCO, nato di recente, ma in forte crescita su diversi mercati europei; il gruppo, con sede ad Amsterdam, ha fatturato 1.250 milioni di euro nel 2008: i succhi e le bevande di frutta rappresentano il 45% delle vendite.

I MERCATI EUROPEI

La Germania, che storicamente ha trainato i consumi dell’Europa Occidentale, comincia ora a mostrare un trend leggermente decrescente, proprio in considerazione della crescita dei nuovi juice drink a più basso tenore di frutta, tra cui le innovative soluzioni arricchite con ingredienti funzionali. L’industria tedesca delle bevande di frutta fa riferimento a un apparto di ben 400 aziende produttrici, con 7.500 addetti e un giro d’affari complessivo di 4 miliardi di euro. Zenith International segnala una buona affermazione delle spremute fresche e dei succhi non da concentrato, particolarmente in alcuni mercati dell’Europa Occidentale (Gran Bretagna, Francia, Paesi Scandinavi…) mentre su altri mercati questa nuova categoria di prodotti non ha ancora trovato uno spazio adeguato (es. Germania e Italia). Il succo d’arancia ha mantenuto la pole position come il gusto più consumato. I cartoni in poliaccoppiato (brik) dominano il mercato con circa due terzi del volume, ma le bottiglie in Pet crescono rapidamente.

Per quanto riguarda il mercato italiano, le bevande naturali a base frutta hanno espresso per il 2008 – secondo le valutazioni di Beverfood – un consumo totale intorno agli 890 milioni di litri, in leggera diminuzione rispetto al 2007, con un consumo pro-capite intorno ai 15 litri/anno. I succhi 100%, introdotti a partire dagli anni ’80, rappresentano oggi il 15% del totale consumi, mentre in quasi tutti gli altri paesi dell’Europa Occidentale sono la categoria di prodotti più consumata. Ed è proprio su questo fronte che l’Italia accusa un ritardo significativo rispetto agli altri paesi europei, proprio per il fatto che sul mercato italiano non si sono mai sviluppati a sufficienza alcune occasioni chiave di consumo, come ad esempio la prima colazione, che nei paesi alto-consumanti rappresenta, invece, il principale momento di consumo nell’arco della giornata.

Sul mercato italiano dominano invece le bevande a media fruttuosità: i nettari polposi (destinati al consumo fuori pasto dei bambini e ragazzi) rappresentano circa il 40% del totale consumi di bevande fruttuose. Ma la categoria che è maggiormente cresciuta è quella delle altre bevande naturali a base frutta con una struttura più limpida e con differenti contenuti di frutta. In quest’ambito vanno comprese anche le versioni arricchite con vitamine, sali e fibre e tutte le altre bevande a base frutta con ricettazioni particolari, tese a dare al prodotto un contenuto più funzionale. I succhi freschi (spremute o succhi ottenuti da succhi congelati) sono stati introdotti anche sul mercato italiano, ma rappresentano solo una nicchia di mercato (poco più di 10 milioni di litri su base annua). Nell’ultima stagione sono stati invece lanciate numerose proposte di smoothies e frullati e si ritiene che questo tipo di prodotti possa incontrare dei favori anche presso i consumatori e soprattutto presso le consumatrici italiane.