L’Indagine annuale sulle società italiane ed estere del settore vinicolo (aprile 2018) condotta dall’Ufficio Studio di Mediobanca si articola in due sezioni. La prima riguarda le 155 principali società italiane operanti nel settore vinicolo che nel 2016 hanno fatturato più di 25 milioni di euro; la seconda riporta le principali informazioni sulle 15 maggiori imprese internazionali quotate, con fatturato superiore a 150 milioni di euro.

Per quanto riguarda la sezione italiana: sono state prese in considerazione le aziende specializzate, spesso operanti su più regioni, mentre sono state escluse le imprese che, pur gestendo attività vinicole rilevanti a livello nazionale, realizzano il proprio volume d’affari prevalentemente con altri prodotti. Compongono l’aggregato 49 cooperative , 94 S.p.A. e s.r.l. a controllo italiano e 12 a controllo estero. L’aggregato ha espresso nel 2016 un fatturato pari a 7,2 miliardi; sulla base degli ultimi dati di settore resi disponibili dall’Istat, il tasso di rappresentatività delle 155 aziende, nel 2015, risulta pari al 76,7% in termini di fatturato (su circa 9 miliardi di euro) e al 68,2% in termini di addetti (su 19.250 occupati). Di seguito riportiamo le Highlights relative al settore vinicolo nazionale:

HIGHLIGHTS ITALIAN WINES 2017

- fatturato nel 2017: in aumento del 6,5% sul 2016 (+24,7% dal 2012) grazie alle vendite estere (+7,7%) e al buon andamento di quelle domestiche (+5,2%)

- il maggiore sviluppo è realizzato dagli spumanti (+9,9%), grazie sia all’estero (+12,2%) che al mercato nazionale (+8,3%), mentre i vini non spumanti si fermano a +5,6% (+7% all’estero)

- Anche sul fronte dell’occupazione il mondo del vino registra un aumento, con un +1,8% rispetto al 2016.

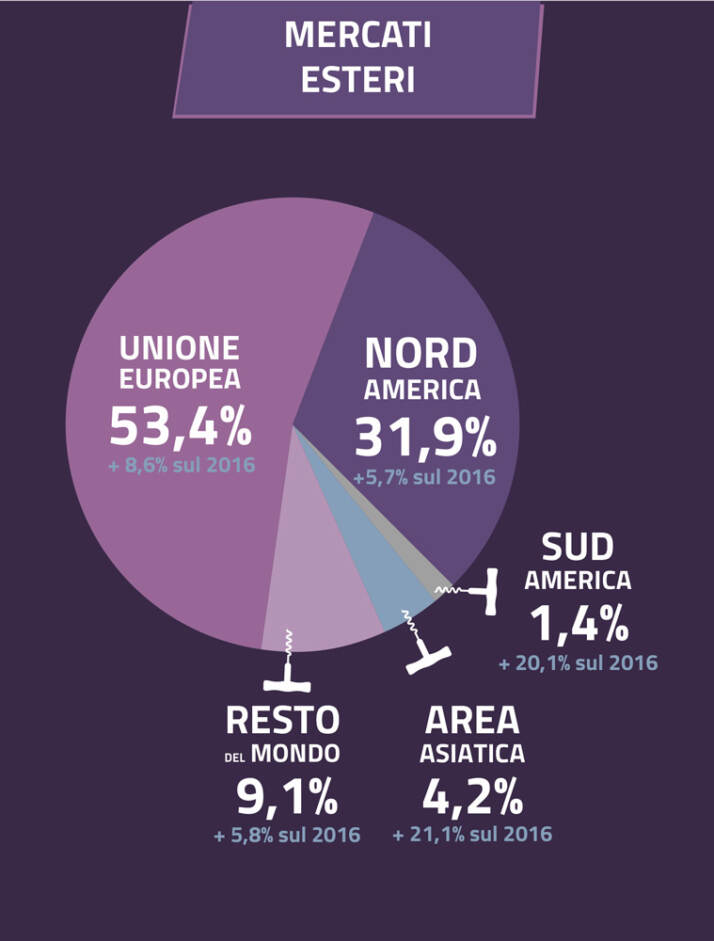

- Esportazioni: i Paesi UE si confermano il mercato estero principale, con una quota del 53,4% dell’export totale e un incremento dell’8,6% rispetto al 2016, ma l’area più dinamica è stata quella asiatica (+21,1% le vendite sul 2016), dove si realizza però solo il 4,2% dell’export. Cresce anche il Sud America (+20,1%), pur rappresentando appena l’1,4% del fatturato estero delle vinicole italiane. Africa, Medio Oriente e Paesi Europei non UE hanno rappresentato il 9,1% del totale (crescita del 5,8%) e il Nord America è cresciuto del 5,7% per una quota pari al 31,9%. Nel complesso, le esportazioni italiane di vino ono cresciute nel 2017 del 7,7% sul 2016.

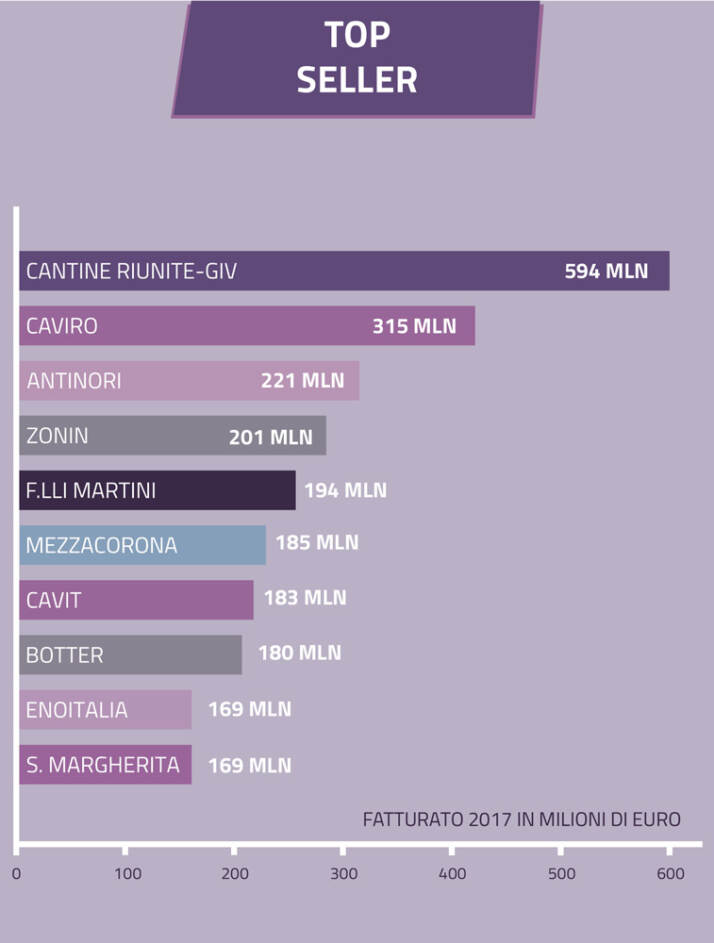

- Top player nel 2017:

– Cantine Riunite-GIV si conferma prima per fatturato (594 milioni, +5,1% sul 2016),

– seguita da Caviro che aumenta del 3,9% a 315 milioni

– da Antinori che guadagna lo 0,4% a 221 milioni

– seguono Zonin, che ha realizzato una crescita del 4,2% portandosi a € 201 mln, e la Fratelli Martini a € 194 mln (+13,3%).

- Il record di crescita nel 2017 spetta alla coop La Marca che passa da 101 a 131 milioni (+30,7%, dalla 19a alla 13a posizione), seguita da Farnese che sale dalla 33a alla 26a posizione; altre 5 società hanno realizzato aumenti dei ricavi superiori al 10%.

- la più rilevante presenza sui mercati esteri è della Botter che vi realizza il 96% del proprio fatturato;

- i top performer di redditività 2017 sono Antinori (utile su fatturato al 25%), Frescobaldi (20,5%), Santa Margherita (17,2%) e Ruffino (15,7%)

- investimenti materiali nel 2017 vivaci, in crescita del 26,7% sul 2016; occupazione in aumento dell’1,8% sul 2016

- Quali sono i canali distributivi maggiormente utilizzati? Prevale la grande distribuzione organizzata (Gdo) che interessa il 38,2% della produzione, seguita dai grossisti e intermediari al 16,8%, dall’Ho.Re.Ca. con il 16,5% e dalla rete diretta con il 12,6%. Sui mercati esteri domina l’intermediario importatore (74,5%).

- redditività: il roi ha seguìto un trend crescente dal 2012 per toccare il 6,8% nel 2015 e 2016, valore massimo del quinquennio. Il roe ha raggiunto il 7,9% nel 2016, anche in questo caso sui massimi del periodo

- il valore di mercato delle 94 S.p.A. e s.r.l. vinicole italiane ammonta a circa 3,13 miliardi di euro. In base ai multipli di borsa delle società quotate sui mercati internazionali se ne può stimare indicativamente il valore di mercato in 5,3 miliardi, con un “premio” sul valore contabile pari a circa il 70%

- Aspettative per il 2018: il 93% prevede di non subire un calo delle vendite, gli ottimisti (crescita delle vendite superiore al 10%) sono il 17,4%; appena il 7% teme una flessione dei ricavi. Export: tra i produttori di spumati nessuna traccia di pessimismo

+info: www.mbres.it

RECENTI NEWS SUL MERCATO ITALIANO DEL VINO

indagine mediobanca sulle società enologiche: i numeri chiave del mercato vinicolo italiano 2017

indagine vinitaly/wine monitor: la migrazione dei consumi di vino nei prossimi 5 anni

esplodono i consumi del vino rosato cresciuti di ben il +20,7%

vinitaly: anticipazioni sui consumi di vino nella grande distribuzione nel 2017

prime anticipazioni sulle vendite vini 2017 nella gdo: volumi fermi ma crescita a valore

i-numeri-vino-italiano-2017-ernesto-abbona-uiv-soddisfacenti-ma-non-vincenti

scenario competitivo mercato vini italia 2016: i grandi gruppi e cantine