A cura di Giandomenico De Franco – Amministratore Unico Competitive Data

I settori della coltivazione di uva e produzione di vini contano 81.899 aziende, delle quali 3.074 sono società di capitali, e 968 risultano in crescita. Competitive Data ha completato l’analisi dei bilanci delle prime 280 società di capitali appartenenti al settore della produzione di vini e spumanti per il triennio 2017-2019.

RICAVI IN CALO

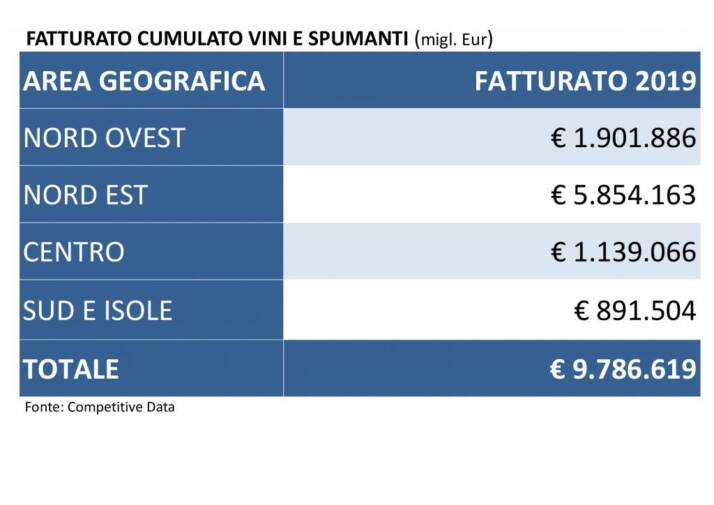

I ricavi complessivi registrano una flessione del -1,1% nel 2019, con sensibili differenze tra le aree regionali: Le regioni del Nord Ovest segnano una crescita del +5,5%, seguite dalle regioni del Centro con un incremento del +1,3%, mentre le regioni del Sud e delle Isole flettono del -1,6%, ed infine chiudono le regioni del Nord Est in calo del -3,4%. A livello regionale la Campania registra una decisa crescita del fatturato pari al +30,5%, mentre invece la regione Emilia Romagna registra una flessione del -13,1%.

CLASSI DI FATTURATO

L’analisi per classi di fatturato è omogenea in termini di risultati, con flessioni generalizzate per tutti i cluster. Tra questi registrano la minor flessione le aziende con ricavi superiori a 50 milioni di euro (-0,1%), seguite, con una flessione del -1,2% dalle aziende con ricavi compresi tra 20 e 50 milioni di euro, chiudono le aziende con ricavi inferiori a 20 milioni di euro, in calo del -4,2%. Se ricostruiamo i gruppi di controllo specializzati nella produzione di vino, e consideriamo i bilanci consolidati, le prime cinque posizioni spettano a:

- Gruppo Cantine Riunite-GIV: 630 Mni € , + 2,9% su 2018

- Gruppo Caviro: 329 Mni €, -0,4% su 2018

- Gruppo Antinori: 246 M.ni €, +5,3% su 2018

- Gruppo Fratelli Martini: 205 Mni, -2,0% su 2018.

- Gruppo Zonin: 205 Mni €, + 1,4% su 2018

EBITDA (margine Operativo Lordo)

L’analisi dell’Ebitda ci riporta un quadro con differenze sensibili tra le varie aree territoriali. L’ Ebitda complessivo fa registrare una flessione del -7,2%, dove però le regioni del Nord Est crescono del +23,6%, ed anche quelle del Sud e delle Isole dalla variazione positiva, +7,9%. Il segno cambia radicalmente per le regioni del Nord Ovest, in flessione del -16,0%, ancora più marcata la flessione per le regioni del Centro, -60,1%.

UTILI IN CALO

Il 2019 si chiude con utili complessivi per 396.954.000 euro, in calo del -4,2% rispetto al valore del 2018 di 414.182.000 euro. Flette leggermente l’incidenza dell’utile sul fatturato che si porta al 4,1% nel 2019 (era il 4,2% nel 2018). Nel 2019 sono 219 le aziende che chiudono l’esercizio in utile, tendenza in leggero aumento rispetto al 2018 che registrava 217 aziende in utile.

INDICI DI REDDITIVITA’

Aggregando i bilanci delle società che realizzano nel settore dei vini e spumanti una quota superiore al 50% dei ricavi si ottiene il bilancio somma settoriale, dal quale vengono calcolati i valori medi di riferimento con cui confrontare le performance aziendali.

- Il ROE, Return on Equity, è il rapporto tra Utile e Patrimonio netto e rappresenta la redditività per i soci Il ROE medio nel 2019 è stato del 9,0%, in flessione rispetto al 9,2% del 2018.

- Il ROI, Return on Investment, è il Risultato operativo (ottenuto sottraendo dai ricavi tutti i costi operativi) sul Capitale investito netto (cioè l’attivo di Stato Patrimoniale al netto dei fondi di rettifica). Rappresenta la redditività della gestione caratteristica. Il ROI medio è stato pari al 7,0%, in aumento rispetto al 6,7% del 2018.

- Il ROS, Return on Sales, è il rapporto tra il risultato operativo e i Ricavi e rappresenta il margine operativo sulle vendite. Il ROS è stato pari al 6,7%, in incremento rispetto al 5,9% del 2018.

Segue lo stesso trend anche l’EBITDA medio rispetto al fatturato, o ebitda margin, passato dal 8,6% del 2018 al 9,6% del 2019.

RISCHIO FINANZIARIO STABILE

Il rapporto di indebitamento, o leverage, rappresenta indirettamente la proporzione esistente tra risorse proprie e risorse di terzi utilizzate per finanziare gli impieghi ed è pari al rapporto fra totale capitale investito e il patrimonio netto, misurando il cosiddetto “effetto leva”. Nel 2019 il rapporto di indebitamento rimane stabile a 2,6. L’incidenza media degli oneri finanziari sul fatturato è leggermente calata nel 2019 portandosi allo 0,8%.

+info: www.monitoraitalia.it

COMPETITIVE DATA

è una società specializzata nella realizzazione di ricerche di mercato e nella consulenza strategica di Marketing; i suoi servizi supportano le aziende nei processi di analisi, valutazione, e scelta, delle decisioni più efficaci e appropriate per crescere, in Italia e all’estero, attraverso una lettura intelligente dei dati, l’interpretazione dei risultati raggiunti, e l’impiego di metodologie tradizionali unite a quelle più innovative legate al mondo digitale. Competitive Data è advisor della Camera di Commercio di Milano Monza Brianza Lodi in ambito pianificazione e sviluppo d’impresa, è iscritta nel registro del MISE per interventi in materia di innovazione aziendale, è fornitore ufficiale per l’Italia di Statista, portale leader mondiale nelle ricerche di mercato.

+info: www.compedata.com