Il titolo del dossier pubblicato dal Corriere Vinicolo “Bolle ad Alta Fedeltà“, ci anticipa una serie di trend e di dati per la fotografia di uno scenario che è stato analizzato dal focus realizzato a cura di Carlo Flamini.

Un’analisi che mette in luce i dati di un comparto quello delle bolle, che appare più frizzante che mai, con un giro di affari registrato nel 2018 pari a 415 milioni di euro per un volume di 1,6 milioni di ettolitri. I vini frizzanti, ovvero classificati con 2,5 atmosfere di pressione, rappresentano dal punto di vista della bilancia dell’export l’8% del totale delle vendite dei vini italiani, per una quota valore attestata al 7%. Se la vendemmia del 2017 ha avuto un andamento scarso, i volumi e le richieste dall’estero hanno tenuto, con un allargamento della base clienti e con l’ingresso sulla scena di nuovi mercati, dall’Est Europa al Sudamerica.

SCENARIO STABILE

I volumi tengono, come dimostrano i dati rielaborati dal Corriere Vinicolo, segnale appunto di una fidelizzazione della clientela estero a questa tipologia di vino tipicamente italiana. Un dato interessate riguarda sicuramente i prezzi medi, saliti dell’8%, con superamento per la prima volta assoluta di quota 2,50 euro al litro, che fa registrare un saldo netto a valore positivo dell’8%. Una situazione abbastanza stabile rispetto allo scenario degli anni scorsi, risultato della crescita della tipologia spumante, che ha sottratto volume in denominazioni particolari, in primis Prosecco.

EXPORT FRIZZANTI DEI PRINCIPALI PAESI EUROPEI

Sul lungo periodo, il confronto con le altre categorie di prodotto vede i frizzanti in posizione mediana tra gli spumanti e i vini fermi: a volume, il Cagr registrato dal 2000 al 2018 dice +3% contro +2% per i vini fermi, mentre a valore il divario a favore delle bolle si amplia di 2 punti (+6% contro +4%) I differenziali di prezzo rimangono una chiave di lettura di questa buona progressione sul lungo periodo: a livello di vini Dop, i frizzanti stanno sotto di oltre 1 euro al litro rispetto a spumanti e vini fermi, mentre sull’Igp la forchetta si riduce, quasi annullandosi rispetto agli spumanti (40 centesimi di differenza). Sul comparto comuni, le bolle fanno addirittura meglio dei vini fermi, segno che, senza un territorio dietro, il plusvalore è proprio dato dal fatto di essere effervescenti.

FRIZZANTI D’ORIGINE

La parte del leone dei vini frizzanti esportati, intorno al 90%, porta in bottiglia una denominazione d’origine o un’indicazione geografica. Analizzando il periodo degli ultimi 8 anni si segnala un passaggio di prodotto dalle Igp alle Dop: -9 punti per le prime (al 44%) e +8 punti per le seconde (38%), con il resto della torta diviso al 17% tra i comuni e varietali. Un andamento giustificato dal fatto che nel periodo 2010 – 2014 è stato determinato dallo spostamento del Prosecco prima dalla categoria Igp a quella Dop.

In termini di andamento annuale, il Cagr 2010/18 dice +3% e +7% per le Dop a volume e valore, contro -3% e +2% per le Igp. Una media di +5% invece si registra sulla colonna prezzi, considerando gli effetti inflattivi derivanti dalla vendemmia 2017. Il primo trimestre del 2019, con la commercializzato di prodotto della vendemmia 2018, porta già l’effetto di abbondanza di prodotto, con un -4% sulla media 2018 per i listini Dop (scesi di nuovo sotto soglia 3 euro/litro), -2% per gli Igp e -1% per i comuni, quelli che erano stati più sensibili al fenomeno inflattivo 2017/18 (+15% medio).

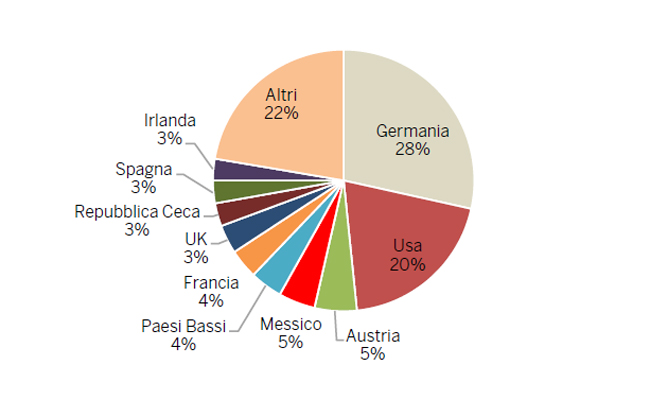

GERMANIA E GLI ALTRI

La Germania rimane il più grande mercato estero dei vini frizzanti italiani, facendo registrare una quota di poco inferiore del 30% del totale export a valore. Un’analisi dei paesi quella del Corriere Vinicolo che evidenzia di come i tedeschi nonostante una riduzione della quota rispetto al 2000, quando acquistavano circa il 55% dei vini frizzanti italiani e rispetto al 2009 quando si era sopra quota 40%. Rimane positivo il saldo valore per Berlino nel 2018 sia per quanto riguarda i volumi (+7%), che a valore (+13%). Aumenta l’importanza degli Usa nel 2018, una crescita del 20% di quota valore, senza una variazione volumica nulla nel 2018.

I paesi emergenti sono rappresentati dall’Austria con saldo positivo nel 2018 di +10% che si piazza al terzo posto della graduatoria, mentre il Messico rappresenta oggi la quarta piazza a valore, interessante la performance della Repubblica Ceca arrivata a auna quota del 3%, considerando che sino a qualhe anno fa era un mercato pressocheè marginale. In declino invece la Spagna, dopo la febbre da Lambrusco che era arrivata a quotare anche il 10 % nel 2006, dal 2009 continua una decrescita importante che anche nel 2018 ha fatto segnare un -17%, con una quota sul totale ridottasi al 3%.

Trend al ribasso anche per il mercato olandese, che tra 2006 e 2008 era arrivato a pesare quanto gli Usa, ma oggi ridottosi alle stesse percentuali spagnole. La Francia e la Gran Bretagna restano piazze importanti (3-4% di quota valore sul totale), con il fattore Prosecco che sta scombussolando un po’ le carte. A Londra, tendenzialmente si è in fase regressiva, per via di sostituzione con la categoria spumante, mentre in Francia a subire qualche contraccolpo dall’innamoramento per le bollicine veneto friulane sono i Lambruschi.

Guardando le performance sul lungo periodo, lato valore, tra i primi cinque mercati il più dinamico è il Messico, seguito dagli Usa, che mantengono una crescita costante tra i due periodi presi in esame (+9%). Nei mercati di terza fascia, troviamo robuste crescite (peraltro confermate e aumentate tra un periodo e l’altro) per Giappone e Polonia. Bene Cina/Hong Kong e Canada, mentre in profonda regressione troviamo il mercato brasiliano, piombato da +8% medio annuo del 2001/09 al -4% del 2010/18. Discrete infine le performance nei Paesi scandinavi, esclusa la Danimarca.

PREFERENZE EXPORT

Facendo una segmentazione per tipologie di prodotto e Paesi, sul prodotto Dop, dove sono inseriti ad esempio Lambrusco a denominazione e Prosecco, la Germania resta primo in classifica con poco meno della metà del fatturato generato dalla categoria e Cagr positivo del 3% a valore tra 2010 e 2018. Spicca la grande performance del mercato irlandese, arrivato a superare persino gli Stati Uniti, mentre sono significativi gli aumenti fatti registrare in Repubblica Ceca, Polonia, Messico e Giappone. Resta positivo il saldo pluriennale in UK, anche se l’ultimo anno è stato decisamente negativo, così come sul mercato francese. Sul fronte degli Igp, che inglobano tra gli altri i Lambruschi Emilia, il Glera e tutta la massa di frizzante in partenza dal Triveneto, il primo mercato resta l’America, con il 46% del totale. America in forte fase espansiva soprattutto sul fronte valore (+8% pluriennale), trainato dalla crescita del Messico, dove vanno alla grande i Lambruschi, che conferma la seconda posizione guadagnata nel 2017, sopra la Germania, con un fatturato di 15 milioni di euro e una crescita pluriennale del 23%.

In ripresa il mercato russo, che conferma i livelli del 2012, mentre in fase negativa strutturale troviamo Brasile, Paesi Bassi, Austria e UK. Sul fronte Igp dinamica la situazione degli scambi con l’Asia, supportata da paesi come Giappone e Cina, continua anche in questa sezione la discesa del mercato brasiliano, piombato a -6% di Cagr. Sul comparto dei frizzanti comuni ancora Germania, che nel 2018 ha chiuso stabile con un Cagr 2010/18 a zero. Crescite invece in Austria, Francia, Usa e sul mercato orientale, con performance per Cina e Giappone (+19%).

CENTRO E SUDAMERICA SEGNO PIÚ

Il blocco continentale che parte dal Messico e arriva a comprendere Centro-Sudamerica si sta rivelando un piccolo grande serbatoio per i frizzanti italiani. I dati a valore parlano di 27 milioni di euro, per un volume di 13 milioni di litri, per un peso sul totale export della categoria frizzanti quasi raddoppiato: dal 4% del 2010 al 7% in valore, dal 5% all’8% per i volumi. I tassi di crescita misurati in Cagr sono di tutto rispetto: +11% per i valori, +5% per i volumi, che pur inglobano il rallentamento 2018 dovuto a meno produzione a disposizione della vendemmia 2017.

A fare la parte del leone in termini di valore e volume è il mercato messicano, che rappresenta il 70% del totale fatturato nel blocco geografico; segue il Brasile (20% circa), e poi Colombia, Panama, Costa Rica, Paraguay, tutti Paesi sopra i 200.000 euro di giro d’affari. A differenza del Brasile, che tra i grandi mercati è l’unico in rallentamento (-4% di Cagr 2010/18), tutti gli altri segnano crescite robuste: non solo il Messico (+23% valore), ma anche la Colombia, balzata da quasi nulla del 2010 a 1 milione di euro nel 2018 (+76%). Poi Panama (da 231 a 560.000 euro), Costa Rica e Paraguay. Tra le seconde file, progressioni sostenute per Honduras, Repubblica Dominicana, Ecuador. Scarsi i traffici verso i Paesi competitors, come Cile e Argentina.

TIPOLOGIA FRIZZANTE

I frizzanti Dop sono il prodotto più esportato nell’Europa di lingua tedesca e inglese, oltre che nei Paesi Bassi. Nell’emergente Repubblica Ceca, la locomotiva è proprio costituita dai vini a marchio Dop, che nel 2018 confermano di essere il prodotto di gran lunga più acquistato. In Francia, al classico Lambrusco si è affiancato negli ultimi tre anni anche il Prosecco, per cui si è avuto un sorpasso della categoria Dop sugli Igp. Come elemento di novità, negli ultimi due anni sì è registrata una fortissima importazione di prodotto generico, ormai agli stessi valori dei Dop. Un fenomeno di simile natura si sta registrando in Austria, dove al classico prodotto Igp si sta sostituendo gradualmente quello senza origine territoriale.

Gli Igp vanno per la maggiore invece fuori dall’Ue, da segnalare i casi particolari di Canada, dove il grosso del prodotto importato viaggiava senza una denominazione di origine, fenomeno che ha avuto un picco nel biennio 2012/13 e che è gradualmente rientrato. Interessante la Cina, dove vi sono stati più rimescolamenti dei prodotti, crisi comuni nel 2014, esplosione di quelli a indicazione geografica, quindi nuova inversione delle parti e ripartenza a razzo dei vini generici fino al 2017. Nuova fiammata degli Igp nello stesso anno e successivo rientro nel 2018. In Giappone, infine, dopo una prevalenza dei prodotti comuni, vi è stato un avvicinamento progressivo delle tre categorie di prodotto, oggi parificate attorno a 2,4 milioni di euro ciascuna.

EXPORT FRIZZANTI COMPETITORS

Senza rivali, il comparto dei frizzanti italiani non ha degli effettivi competitors nel mercato europeo. Nel 2018 nell’Unione europea sono stati commercializzati 1,5 milioni di ettolitri, con un valore di 314 milioni di euro, con le percentuali dei frizzanti di casa nostra al 60% e al 70%. Segue la Francia a grande distanza con una quota del 10% a valore, poi la Spagna forte del 18% lato volume e la Germania, con quote residuali del 4-5%. Il resto del mondo non va oltre il 10%. Situazione che non cambia a livello globale, con le dinamiche che non cambiano. Tuttavia, negli ultimi anni la tipologia ha registrato tassi di crescita, anche se a corrente alternata: il più deciso fautore del prodotto frizzante oggi sembra essere la Francia, che ha registrato un valore export nel 2018 di 20 milioni di euro, in crescita del 30% misurato in Cagr rispetto al 2011.

Nel 2018, la Germania è diventata terzo esportatore, dietro Francia e Italia. Guardando i volumi, la Francia registra una crescita sensibile ma stiamo parlando ancora di quantitativi risibili: l’unico a superare la soglia dei 100.000 ettolitri di prodotto è la Spagna, che ha un Cagr volume 2018/11 pari a zero. Guardando la fascia dei prezzi medi, Italia e Germania condividono la soglia 2-3 euro al litro, segue la Spagna (1,40, risollevatosi rispetto ai 90 centesimi del 2011). La Francia si attesta sopra 4,30 euro, una differenza di prezzo determinata nella diversa composizione del portafoglio clienti, essendo i cugini francesi gli unici a esportare in Cina e Hong Kong (22% di share totale) nella lista dei primi sette. Per gli spagnoli invece il mercato di riferimento, anche se in decrescita negli ultimi tre anni, è quello britannico, che assorbe il 30% del totale export a valore.

FOCUS REGIONI ITALIANE

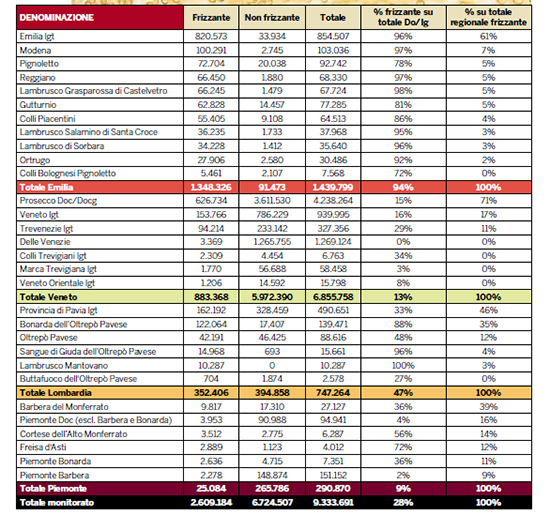

Le prime 30 denominazioni/indicazioni geografiche valgono 2,6 milioni di ettolitri di vino frizzante, equivalenti al 30% sul totale imbottigliato in tutte le tipologie previste dai rispettivi disciplinari. In testa troviamo l’Igt Emilia, con 821.000 ettolitri di frizzante, pari al 96% dell’imbottigliato totale di questa indicazione geografica, seguita dai tre Prosecchi con poco meno di 630.000 ettolitri, in terza posizione una Igt lombarda, quella di Pavia, con 162.000 ettolitri di frizzanti su un totale imbottigliato di 330.000 ettolitri (un terzo). Le denominazioni più marcatamente frizzanti sono i Lambruschi, con tassi superiori al 90%, alte e le percentuali anche per le altre Doc emiliane: Ortrugo al 91%, Gutturnio all’81%, Colli Piacentini all’86%, Pignoletto Doc al 78% e Docg al 72%.

In Lombardia, oltre al Lambrusco Mantovano l’unico frizzante in purezza (100%), la varietà con le bolle per eccellenza è la Bonarda: 88% sul totale imbottigliato, mentre la Doc madre Oltrepò Pavese non supera il 50%. In Piemonte, la denominazione con tassi di frizzante più alta è la Freisa d’Asti, mentre le Barbere sono ormai da ritenersi quasi esclusivamente vini fermi. In Veneto, infine, detto dei Prosecchi che stanno da anni virando verso la tipologia spumante, ma che comunque rappresentano la fetta più grossa di frizzante in regione (627.000 ettolitri fra le tre denominazioni), la presenza più massiccia di frizzanti in rapporto al totale prodotto la si ritrova nell’Igt Colli Trevigiani, dove si arriva al 34%.

Fonte: www.uiv.it